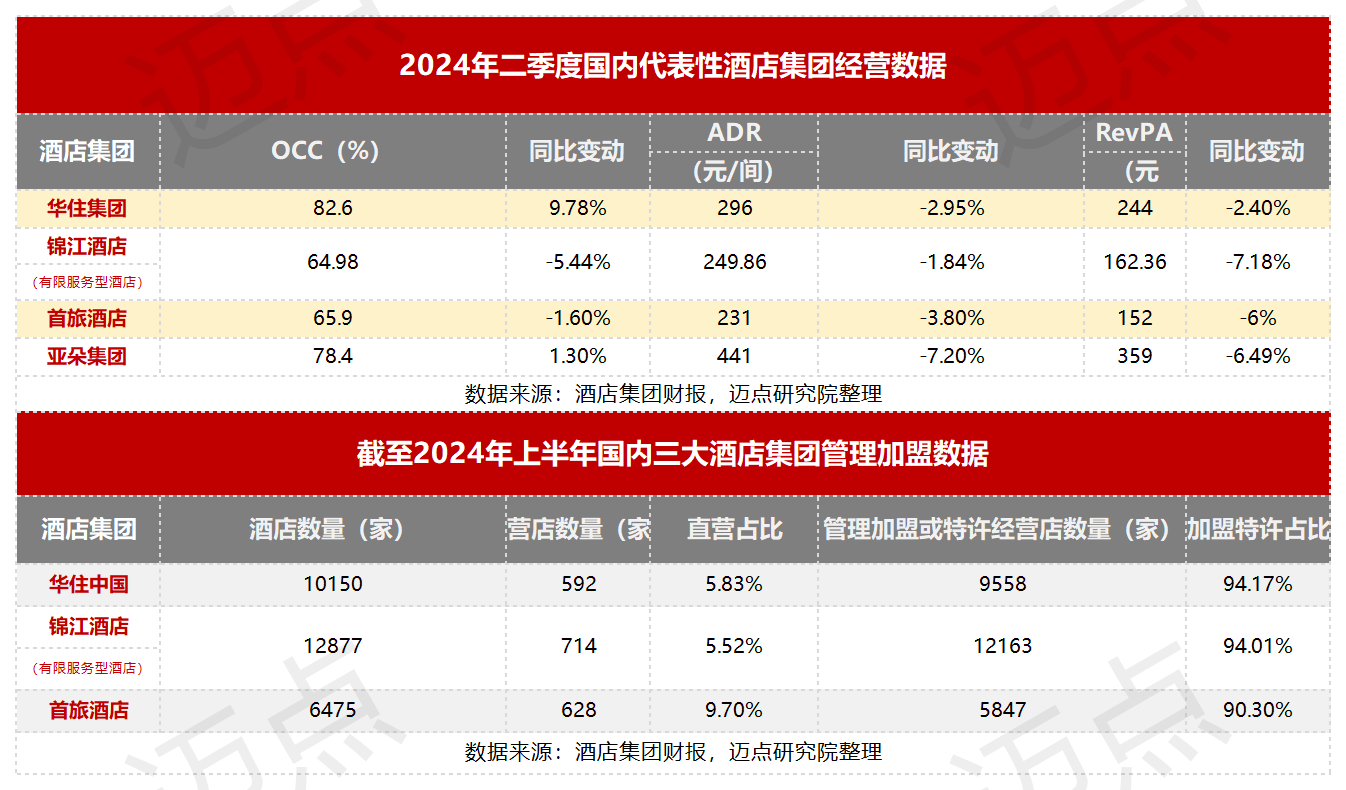

据各大酒店集团2024上半年财报数据现显示,“拓展加快、收入增加、利润减少”成为全球性行业现象。然而,在行业整体利润减少的行情之下,亚朵集团以118.83%的净利润增长,增幅遥遥领先于同行。

这也是亚朵集团连续第五年成功实现盈利——营收、毛利、净利润等多维增长。如果从利润和利润增长来看,亚朵集团增速大幅领先于其他酒店集团,并于2023年闯入行业前三。2024年,亚朵集团持续保持业绩高速增长,两个季度均创下“增收增利”记录。

增收增利,凭何?

亚朵集团,定位为始于住宿的生活方式品牌集团,旗下拥有A.T.HOUSE、亚朵S酒店、ZHotel、亚朵酒店、亚朵X酒店、轻居六大住宿品牌,以及零售品牌“αTOUR PLANET亚朵星球”、“SAVHE 萨和”。多元业务构成亚朵集团业绩增长的重要来源。

2024年第二季度,亚朵集团实现总营收17.97亿元,同比增长64.5%;调整后净利润为3.28亿元,同比增长31.6%;调整后的EBITDA为4.43亿元,同比增长28.6%。基于对公司业绩增长的积极预期,预计2024年营收同比增长48%-52%。

二季度住宿业务收入12.07亿元,同比增长42.71%。其中,管理酒店收入10.27 亿元(约合 1.41 亿美元),直营酒店收入 1.8 亿元(合 2500 万美元);管理酒店同比增长 63.9%。

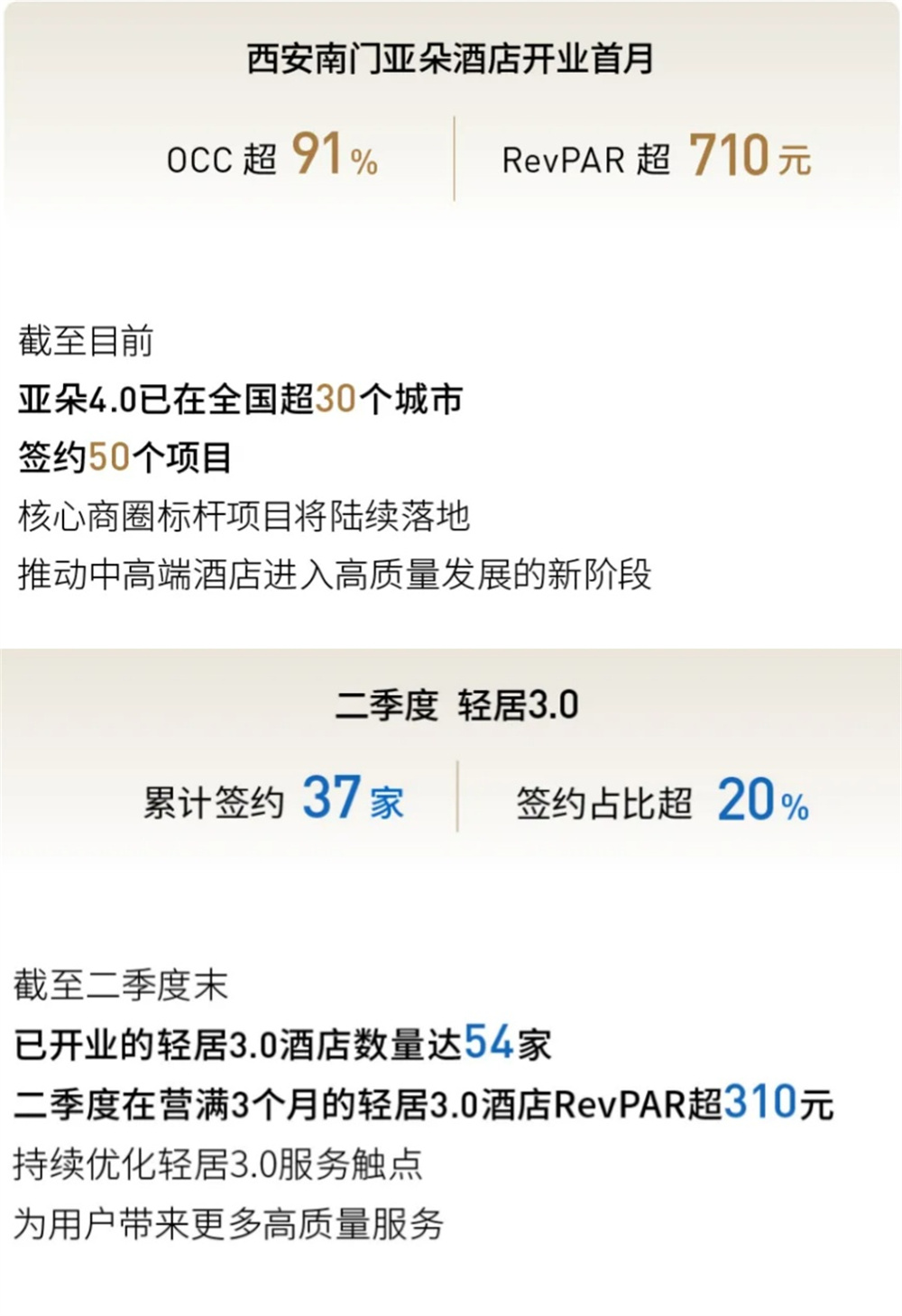

住宿业业务增长主要得益于酒店经营与开店数量的双向推动:一是,酒店经营关键指标方面,RevPAR为2023年同期的93.5%,其中,管理酒店RevPAR355元,直营酒店RevPAR503元;OCC仍保持稳定增长,为2023年同期的101.7%。二是,由于持续的酒店网络扩张和供应链业务的快速增长,二季度新开业123家酒店,创下季度新开业酒店数量新高。

二季度零售收入从 2023 年同期的2.12 亿元,同比增长 153.6%至 5.37 亿元(合 7,400 万美元)。在新品研发高效推进、销售矩阵持续拓展推动下,GMV同比大幅增长157.6%,至6.2亿元。

此外,由于快速增长的会员业务推动,二季度其他收入从 2023 年同期的3500 万元,同比增长 51.2%至 5300 万元(合 700 万美元)。

从净收入来看,2024 年第二季度同比 2023 年同期增长 64.5% ,达17.97 亿元(约合 2.47 亿美元),其增长主要来自于管理酒店和零售业务增长的推动。

从洞见风口到乘风破浪

中国酒店连锁化率从2019年的26%提升至40.95%。奥维云网(AVC)监测数据显示,中档和中高档酒店为新开业酒店的主力市场。2024年上半年19城新开业中档连锁酒店门店量593家,同比+76.5%,房间量5.1万间,同比增长71.6%;中高档连锁酒店307家,同比+35.2%,房间量3.58万间,同比增长24.3%。

随着中国酒店业连锁化进程加快,中端及中高端市场马太效应凸显,高势能品牌的品牌红利与竞争壁垒正在重塑行业格局。迈点认为,从洞见风口到挖深护城河,筑起行业竞争壁垒,亚朵集团之所以能够穿越周期、可持续高增长,离不开企业的战略远见与长期耐心,特别是“差异化定位与竞争策略”。

首先得益于其在中高端领域的先发优势:早在2013年,以“人文”品牌定位,亚朵快速切入市场,有别于友商大量推出中端酒店去跑马圈地,亚朵集团以“亚朵”为起点开始往上走——推出A.T.HOUSE、亚朵S酒店、ZHotel等品牌,开启中高端酒店之路;而后,才在存量时代到来之后,推出“轻居”品牌进入中端酒店市场,形成品牌的战略互补。

同时,亚朵成立之初就目标清晰——要经营人群而非经营房间;“经营人群”战略目标的制定,为集团战略发展浇灌出两朵娇艳的花——中国体验与零售业务。

一方面,在传统酒店“拼硬件”“拼成本”时候,亚朵找到了弯道超车的路径“拼体验”。

从跨界IP到持续升级的产品和服务,深耕用户体验十年后,正式提出的“中国体验、两千好店”战略,更是将“体验派”基因进一步延续。

坚持深耕用户体验,最终也直接反馈到亚朵集团的业务发展。

以酒店关键经营指标来看,二季度,亚朵ADR为441元,高于国内三大头部集团ADR。亚朵的管理酒店RevPAR为355元、直营酒店RevPAR为503元,也同样高于同行,其中直营店RevPAR追击友商全服务酒店RevPAR(锦江酒店全服务服务酒店ADR为520.18元、RevPAR为297.64元)——数据就是亚朵掌控中高端酒店定价权的真实反映。

迈点研究院《2024年十大国内中高端酒店品牌加盟指南》显示,亚朵集团旗下的亚朵酒店和亚朵X酒店均榜上有名,尤其是亚朵酒店,凭借其独特的差异化体验和强大的品牌影响力,荣登榜首。这一投资指数榜单进一步印证亚朵在中高端市场的投资活力与竞争力。

另一方面,“始于酒店,不止于酒店”,亚朵把“零售”副业干成了第二增长曲线。

财报显示,2020-2023这四年,就营业收入来看,主营的住宿业务营收从14.23亿元增长至35.46亿元,增幅为149.19%;零售及其他业务营收从1.438亿元增长至11.2亿元,增幅为678.86%。就营收占比来看,住宿业务占比从90.81%降至76%,零售及其他业务占比从9.18%增至24%。

一个小小的细节,亚朵集团财报自2024年起,零售已从“零售和其他”中剥离,成为一个独立业务分析单元。这背后的原因在于,亚朵集团是少有“用做主业的心态去干零售”的企业——从品牌建设、渠道搭建、新品研发、到团队配置,一应俱全、流程完善、高效运转。

用户第一,为亚朵构建起酒店竞争的体验壁垒,同时也造就了零售增长的神话。值得一提的是,会员体系的不断完善和体量的迅猛增长为亚朵的发展注入了新的活力;同时,中国体验和零售业务的发展又反向带来会员的新增长。它们如同亚朵“经营人群”的三个支点。

不得不说,关于经营人群,亚朵集团付出了足够的耐心,也赢得了经营韧性和持续增长。正如王海军所言:“只有对标不断变化的用户的需求,面对的永远是增量机会。”

从“亚朵模式”到“亚朵效应”

有专家在分析未来十年国民消费心理与行为变化预判时指出,当下中国消费市场的总量和结构同时在发生变化——总量增长失速、消费价值观变化(从物质价值观迈入后物质主义价值观)。经济数据进一步印证该观点。国家统计局显示,2024年上半年,社会消费品零售总额为23.6万亿元,同比增长3.7%。其中餐饮等服务消费增长态势较好。

这就意味着,酒店企业在存量时代的发展挑战与竞争压力进一步提升——不仅要面对存量物业的竞争,还要应对存量消费博弈中的结构性破局点。中高端酒店就是中国酒店业当下及未来的重要结构性机会破局点。

中金证券分析认为,服务连锁正当其时,连锁品牌核心竞争力与胜出法则在于,产品、运营、品牌、组织的综合实力+迭代能力是核心;同时质价比路线和品质溢价路线各有侧重——前者满足基本需求,更加重视供应链和成本效率,更易形成正循环(如蜜雪冰城、 瑞幸、汉庭等);后者讲求综合实力及品牌塑造,需平衡非标体验与标准化管理(如亚朵等)。更常态化增长的时代,单纯降“质”或降“价”并非应对竞争的可持续之道,壁垒体现在价格、质量、利润率三个维度的综合胜出。

“亚朵模式”的成功,不仅是商业模式创新的行业范本,也是“高品质落地和高质量发展”的最佳诠释——坚持“用户第一”深挖“体验价值”,亚朵集团以高品质供给产生品质溢价提升产品经营价值,以此奠定的“三高”模式(高品质、高溢价、高效率),带给品牌穿越周期的成长韧性。

“亚朵模式”也成就了“亚朵速度”——近11年时间开出1000家店,即使在最艰难的三年(2020-2023年)依然保持着高开业率。2024年,亚朵集团整体开业规模突破1000家,并迎来首个“千店”品牌——亚朵酒店开业门店数量突破1000家。目前,亚朵集团致力于将轻居酒店打造成为第二个千店品牌,业内人士预测“这个速度只会更快”。

“亚朵速度”,与中国酒店业过去几十年主要依靠投资驱动的规模增长路径,显然不同——通过构建体验壁垒与护城河,为企业带来可持续性竞争优势。有观察人士指出,2023年亚朵集团新开业酒店增长率接近30%,大幅领先于行业平均速度(行业增速为7.8%);并且亚朵2023年仅闭店10家,这个闭店数量和闭店率远远小于其他各大酒店集团——说明亚朵的加盟店大部分经营质量都很不错。

“坚持10年,去打磨产品去验证商业模型,每一步都走得很扎实。重重放下,才能高高举起。”有投资人告诉迈点,“中国体验,二千好店”这个战略目标有着夯实的基础,亚朵集团正迎来自身发展的红利时代。

《国务院关于促进服务消费高质量发展的意见》强调,提升住宿服务品质和涉外服务水平,培育一批中高端酒店品牌和民宿品牌。

业内人士表示,“亚朵模式”,为中国酒店业迈入高质量发展阶段扇动了翅膀——转型的中国酒店业,或将从“亚朵模式”个案产生“亚朵效应”的连锁反应,更多酒店企业会思考把握消费趋势和政策利好实现自身高质量发展的战略升级转型,特别是中高端酒店的布局,将直接决定着其在下一个阶段能走多远。